时间: 2023-12-10 03:49:46 | 作者: 洁净型煤生产线设备系列

摘要:在国家大力整顿地条钢、清除低效产能和全面防止金融风险的举措下,中国钢铁工业开始真正意义步入清洁、高效发展的道路,这将在未来较长时间带动对球团等高品质入炉料需求的持续旺盛。同时,中国钢铁行业未来或将以球团为主要入炉料,并逐渐向全球团方式发展。

在国家大力整顿地条钢、清除低效产能和全面防止金融风险的举措下,中国钢铁工业自2017年开始真正意义上走上了清洁、高效发展的高质量道路,并在未来较长时间带动对球团等高品质入炉料需求的持续旺盛,球团的溢价还将持续存在。同时,中国作为与欧美国家在地理资源、疆域面积相近的大陆国家,未来钢铁行业的生产方式或将以球团为主要入炉料,并逐渐向欧美国家的全球团方式发展。

随着中国钢铁工业去产能、调结构的高质量转型发展,2016年以来,中国钢铁行业整体逐渐步入向上发展通道。2017年,中国钢铁工业协会统计的重点大中型会员企业累计实现利润1773亿元(同比增长613.6%),全国黑色金属冶炼和压延加工行业实现利润3419亿元。2018年上半年,这两个数字分别上升至1392.73亿元(同比增长151.15%)和1875.6亿元,中国钢铁行业整体经营状况得到持续改善。

与此同时,国家大力治理环境污染,以蓝天保卫战为代表的环保治理表明了政府对环境保护的决心和态度。在“青山绿水就是金山银山”的要求下,环保治理的标准逐步的提升,作为被重点监督治理的行业之一的钢铁工业,今后超低排放综合治理和因环保而进行限产将成为中国钢铁行业面临的常规要求。

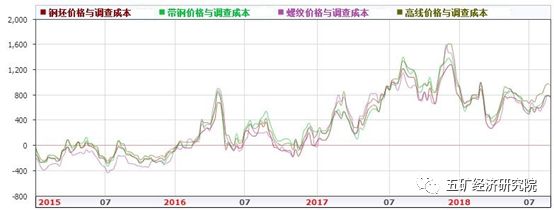

以2015年以来中国钢铁行业相关期货市场的实际结算数据为输入,根据经研院模型显示,中国钢铁工业正在持续向发展,在国家大力整顿地条钢、清除低效产能和全面防止金融风险的举措下,中国钢铁工业自2017年开始真正意义上走上了清洁、高效发展的高质量道路。按2018年邯钢吨钢超低排放治理成本462元/吨为参考,从下图中能够准确的看出:2017年以来钢铁行业的持续向好支撑了全行业的环境治理力度,带动了全行业的高质量发展。

国际钢协在2018年全球钢铁行业上半年的分析文章中称,中国钢铁工业的持续向好带动了全球钢铁工业的复苏。同时,由于全世界内缺乏替代中国在全球钢铁行业地位的因素,中国将继续引领全球钢铁行业的发展。

二、持续的环保重压和钢厂高炉大型化发展等内外因素决定了今后中国钢铁工业生产对以球团为代表的高品质入炉料的需求将持续旺盛,球团溢价水平仍将持续

随着中国钢铁工业的结构调整,高炉大型化已成为中国钢厂产能置换、产业升级的必要途径。中国钢厂广泛使用的大型化高炉具有生产效率高、消耗低、铁水质量高、环境污染少等优点,有助于节能减排、节能减排和提高钢铁工业的竞争力。同时,高炉大型化对管理上的水准、操作技术水平、原燃料条件等要求比较高。高炉大型化将推动中国钢铁工业生产对高品位入炉原料的需求。

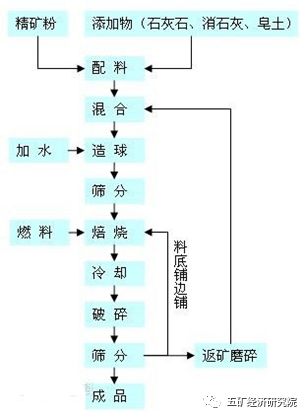

高炉产铁的主要的组成原材料是球团和烧结。两者的制造工艺不同,烧结是指把铁精粉通过加入其它物料的物理变化转变为致密体;而球团则是将粉矿加适量的水分和粘结剂经干燥、预热焙烧,产生一定的化学反应后结团成球。

从高炉的高品位入炉料资源的来源看,大致上可以分为以PB粉为代表的高品位铁粉、块矿和球团。前两者都是依赖自然禀赋的“恩赐”。其中,高品位铁粉的资源主要控制在淡水河谷、必和必拓和力拓传统三大矿山手中,甚至连FMG的高品资源控制量都相对较少。而块矿资源更是依赖于铁矿形成的自然禀赋。由于人类多年对铁矿资源的利用和开发,目前高品位铁矿、块矿资源日趋减少。为满足全球钢铁工业的生产所需,大量的低品位矿(包括铁英岩)被开采和应用。低品资源的利用需经过选矿环节提高铁元素品位后方可被利用。而精选过程将导致矿石力度变细,在烧结生产时会影响透气性,降低铁水的产量和质量。从生产的基本工艺上看,相对于烧结,球团的制作流程与工艺则恰恰更适合较细的精粉,很适合于处理经过选矿工艺得来的精矿细粉,粒度越细,成球率越高,球团强度也越高。这也是进入21世纪后球团生产得到全面的发展与推广的根本原因之一。

球团的含铁品位一般要比烧结矿高5%。高炉炼铁多用球团矿,少用烧结矿会有增产节焦的效果。从节能、效率方面看,提高球团矿在高炉炼铁炉料中的比例,可以有效提升高炉的效率。同时,球团比较烧结具有常温强度好,在运送过程中粉碎较少,适合于长期贮存等特点。

目前,欧美等大型钢厂基本上已不会再使用烧结作为入炉料,取而代之的是球团(酸性球团和自熔性球团)的使用比例慢慢的变大。日本虽然保持着烧结的使用比例,但日本通过六大商社形成的对全球优质铁矿资源的控制比例是我国无法效仿的。日本以三井为代表的六大综合商社通过参股全球优质矿业资产企业控制本国钢铁生产所需的优质资源,从而使得日本国内钢厂能够最终靠保持烧结比例维持钢铁生产的原料比例,同时球团生产中对能源的消耗也是日本作为自然资源匮乏国家所无法支撑的因素之一。因此,中国作为与欧美等国在自然资源、疆域面积相近的大陆国家,境内的铁矿资源均已被开发利用多年,未来中国钢铁行业的生产方式或将与欧美等国更加类似,球团在中国高炉炼铁中的使用比例未来或将逐渐增加。

据行业资料显示,国外高炉炉料结构中球团占比平均在20%~25%,欧洲钢厂每吨铁水球团使用量在520公斤左右,球团入炉比达到33%左右,美国钢厂的数据则大约在350-450公斤左右,而中国的数据只有180公斤,球团在高炉的综合使用率仅为11%左右。按2017年中国生铁产量为7.1亿吨推算的球团整体需求量1.3-1.5亿吨左右。按目前欧美主要钢铁生产企业球团使用量的最低水平350公斤、中钢协制定的2025年中国粗钢产能10亿吨、产能利用率80%的目标以及现阶段铁钢比0.83的水平计算,预计2025年前后的生铁产量为6.6亿吨左右,球团用量至少需求在2.2亿吨左右,即便扣减相应的废钢使用量,距离目前的球团需求量上限值的1.5亿吨的水平仍存在至少接近7000万吨左右的增幅。如果按2017年全球球团产量与可供贸易量(3.6:1)的比例来看,2025年前后,中国至少需要2000万吨左右的新增球团的可供贸易量方可满足生产所需。如果考虑到环保对钢厂烧结环节持续限产的要求,这一数字还将更大。

据上述分析可见:中国钢铁工业的高水平质量的发展以及环保对烧结限产的制约,势必会在未来一段时间对球团的需求持续保持旺盛,球团的溢价未来还将持续存在。

2017年中国国产铁矿石原矿12.28亿吨,铁精粉产量2.27亿吨,选矿比超过5.4。未来,由于开采难度上升和自然禀赋的下降,以及国家环保政策对自然保护区和水源地的要求,中国国产矿的产量还将继续呈下降趋势,且与国外矿山在生产所带来的成本上还将继续维持很大的差距。中国原矿生产品位的下降使得国产铁精矿的产出需要精磨细选,精粉的颗粒度将越来越细。以上情况均符合球团制造的特点。

由此,经研院预计:旺盛需求刺激下球团的持续溢价将带动国产矿向球团生产进行产业延伸并成为国产铁矿石行业的重要方向。未来,球团将成为中国乃至全球铁矿石行业行业发展的重要产业延伸。

根据CRU的统计,2017年全球铁矿资源消费量中,球团的消费量为4.43亿吨,占全球铁矿石消费总量的22%左右。而当年全球的球团贸易量仅为1.24亿吨,仅占全球铁矿石贸易量的8%。这一现象的根本原因是全球大多数球团厂均隶属于钢铁生产企业,其产品主要供钢厂内部使用。

2017年全球最大的球团消费国是中国、俄罗斯、印度、美国和伊朗,这五国的消费量占全球消费量的65%。全球球团的主要进口国为中国、日本、德国、沙特和土耳其,2017年,欧洲国家共进口共球团4700万吨的球团,东北亚地区国家则进口了2100万吨的球团,其中,中国的进口量为1754万吨。同时,依据数据,在2017年全球球团贸易总量中,30%的球团用来生产直接还原铁,其余70%用于高炉生产,即2017年全球贸易球团总量中大约有8700万吨用于高炉生产。

根据全球第三大球团生产商FERREXPO的市场分析,2017年全球可供贸易的球团产量仅增长了500万吨,产量增加大多数来源于印度、俄罗斯和巴西。由于目前全球各主要球团生产商的产能利用率几近峰值,短期内产量难以有效提升,2018年的球团总体可供贸易的产量预计将与2017年持平。

2017年,全球最大的铁矿石生产商淡水河谷以3790万吨的球团贸易量继续居全球球团贸易量的首位,其次是瑞典的LKAB和乌克兰的FERREXPO。2017年,全球球团贸易量在500万吨以上的企业只有7家,除排名前三位的企业外,力拓、SEVERSTAL(俄罗斯)、METALLOINVEST(俄罗斯)、安赛乐米塔尔分列其后。这7家公司的球团产量之和超过全球球团可供贸易量的68%以上。除淡水河谷的球团生产基地位于巴西和阿曼外,别的企业均分布在欧洲和北美,且后三家均为全球知名的钢铁企业。

1.传统欧美国家在经历了工业的发展周期后,在环保、清洁生产等方面的综合因素的作用下,球团慢慢的变成了该地区产钢国高炉入炉的主要原料。

2.全世界内,球团仍旧是钢厂生产中的主要环节之一,受钢厂自身生产的需求制约,全球范围内外销球团的供应量有限,独立的球团生产商受燃料动力资源、铁矿原料供应、周边配套设施等因素的影响,生产规模一般都比较小。据统计,乌克兰的FERREXPO是全球仅生产高炉球团的最大的独立生产商,其2017年的产量也只有1170万吨,而淡水河谷的球团年产量也不过3790万吨。

3.全球球团生产前七家企业的共同特点是拥有可供球团生产的自有的铁矿资源;拥有球团生产的所需动力资源;拥有便捷的交通运输等配套设施;拥有球团领域的领先的工艺技术。以上特点可以称作是球团领域作为铁矿石细致划分领域的所谓“进入壁垒”。

据FERREXPO年报分析,未来一段时间,全球球团市场新增产能约2600万吨,分别来自淡水河谷待复产的SAMARCO和Tubarsao VIII项目、俄罗斯的NMLK公司和METALLOINVEST公司的项目,但对市场的贸易供应量仍有待观察。对于独立高炉球团生产企业的FERREXPO来说,非常看好球团未来的市场发展。

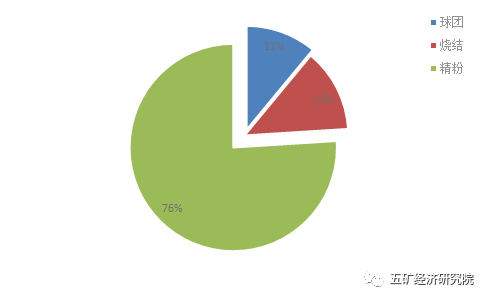

根据对中国国内市场的市场调查与研究统计多个方面数据显示,随着中国对落后产能的清除力度慢慢地加强,目前中国球团实际产能已经降至2.0亿吨以下,2017年中国国内球团产量约1.3亿吨左右,另需进口球团1750万吨左右,球团入炉比11-13%。另根据CRU的多个方面数据显示,2017年中国球团需求量为1.44亿吨,中国高炉生铁球团冶炼单耗为180公斤,球团使用比例为11%,两者数据基本一致。

与国外生产企业类似,中国国内球团生产单位多为钢铁生产企业的附属球团厂,球团产品以内部供应为主,少有外销。同时,受制于生产原料价格、供应和资金等因素的影响,中国独立球团生产企业的规模偏小,球团产能和实际产量均较低。近年来,为满足国内钢厂生产的需求,中国每年需进口1500-1800万吨的球团,是全球最大的球团进口国。

2016年后,环保要求下的中国主要钢铁产区的烧结、炼铁的限产或停产改造,使得中国钢厂纷纷对外寻求更多的高品位铁矿资源以提高高炉出铁率。球团由于其较烧结而言更高的含铁量以及方便运输、储运等良好的特性,慢慢的受到中国钢厂的青睐,球团价格一路上行。

从海关进口月均价走势上看,2016年以来,中国进口球团价格震荡上行,与进口铁矿石的价差逐渐拉大。以2018年9月4日价格为例,进口球团矿价格为141美元/吨(CFR),进口铁矿石均价为65.89美元/吨,溢价超过75美元,相当于1吨球团折合2吨以上的铁矿石。从国产球团生产所带来的成本上看,1吨球团相对精粉存在100-200元的价值增加(折合16-32美元),而9月4日我国河北迁安地区的球团市场行情报价为1150元/吨,对照当日国产精粉(62%品位)605.34元/吨的价格,溢价接近550元(折合约81美元)。

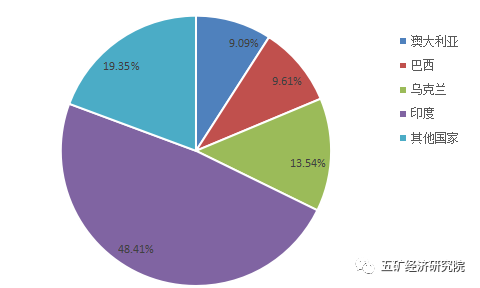

根据中国海关统计,2017年中国进口球团1753.77万吨,较2016年同比增加17.2%。其中,印度、乌克兰、巴西和澳大利亚为主要进口国,这四国的进口量占全国进口量的近81%,印度一国的进口量占比超过48%。另据印度海关相关数据,印度2017-2018财年(2017年3月-2018年3月)共出口球团931万吨,其中出口到中国的球团占比接近81 %。

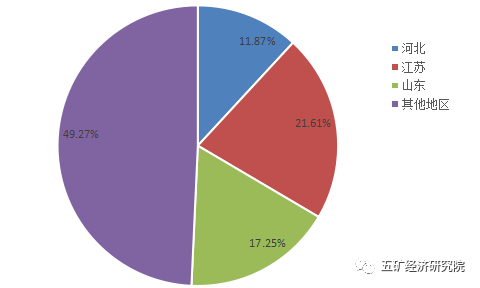

从2017年中国球团进口的境内货源地上分析,江苏、山东、北京、河北、上海五省市为主要进口地区,五省市进口量合计占全国总量的74.2%,而江苏、山东和河北三省的合计进口量占到全国总量的50.7%。

从2017年中国钢铁产量分布上看,河北、江苏、山东分别以1.91、1.04和0.71亿吨的粗钢产量,列2017年全国钢材产量的前三位,从具体货源地上看,山东日照、河北唐山、江苏常熟和江阴四地的进货量均超过100万吨,这四地区的进口货量总和接近650万吨,占全国进口总量的37%。这四个地区既是进口球团的主要消费地区,更是中国钢材的主要产区。

当然在球团领域中,中国企业相对国外先进球团生产企业还存在着一些生产的基本工艺、产品含铁量及其他指标上的差距,但球团成为全世界铁矿石行业和中国钢铁原料行业发展的重要产业延伸的趋势已形成,未来,国产矿企业向球团生产进行产业延伸或将是国产铁矿石行业的重要方向。